Spis treści

Prowadzenie działalności gospodarczej to nieustanny proces zarządzania zasobami, w którym kluczową rolę odgrywa płynność finansowa i zdolność do inwestowania. Niezależnie od tego, czy firma stoi przed wyzwaniem sfinansowania bieżących zobowiązań, czy planuje strategiczną ekspansję, zapotrzebowanie na kapitał zewnętrzny jest naturalnym elementem jej cyklu życia. Przedsiębiorcy stają wówczas przed pytaniem: jaki kredyt dla firmy wybrać?

Decyzja jest obarczona ryzykiem. Wybór niewłaściwej formy finansowania, np. próba sfinansowania długoterminowej inwestycji krótkoterminowym kredytem obrotowym, może prowadzić do poważnych problemów z płynnością i stabilnością całego przedsiębiorstwa. Rynek usług finansowych oferuje szeroką gamę produktów, z których każdy ma inną charakterystykę, przeznaczenie i wymogi formalne. Zrozumienie tych różnic jest kluczem do podjęcia optymalnej decyzji.

Celem tego artykułu jest przeprowadzenie przedsiębiorcy przez cały proces – od identyfikacji potrzeb i zrozumienia podstawowych typów finansowania, przez rygorystyczne wymogi oceny zdolności kredytowej stosowane przez banki, aż po unikanie najczęstszych pułapek.

W Finreal specjalizujemy się w pozyskiwaniu finansowania dla klientów firmowych. Wykorzystując nasze wieloletnie doświadczenie, przeanalizujemy najważniejsze aspekty, na które należy zwrócić uwagę, aby proces kredytowy przebiegł sprawnie, a pozyskane środki stały się motorem napędowym rozwoju, a nie źródłem problemów.

Najważniejsze informacje

Czym jest kredyt firmowy?

To zewnętrzne źródło finansowania przeznaczone na cele bezpośrednio związane z prowadzoną działalnością gospodarcząGłówne rodzaje

Dwa podstawowe typy to kredyt obrotowy (finansowanie bieżącej działalności i utrzymanie płynności) oraz kredyt inwestycyjny (finansowanie długoterminowych projektów rozwojowych)Kluczowe wymagania

Banki niemal zawsze wymagają zdolności kredytowej, pozytywnej historii w BIK i KRD oraz minimalnego stażu działalności (zazwyczaj 12-24 miesiące)Najczęstszy błąd

Skupianie się wyłącznie na wysokości miesięcznej raty, ignorując RRSO (Rzeczywistą Roczną Stopę Oprocentowania), która zawiera wszystkie koszty kredytu

Rodzaje kredytów dla firm. Co musisz wiedzieć?

Wybór odpowiedniego produktu kredytowego jest pierwszą i najważniejszą decyzją strategiczną. Banki bardzo precyzyjnie określają cel, na jaki mogą być przeznaczone środki z danego kredytu. Wykorzystanie ich niezgodnie z umową może skutkować nawet natychmiastowym zerwaniem umowy i postawieniem całego zobowiązania w stan wymagalności. Dlatego tak ważne jest dopasowanie rodzaju kredytu do faktycznych potrzeb firmy.

Kredyt obrotowy. Finansowanie bieżącej działalności

Kredyt obrotowy to narzędzie służące do zarządzania płynnością finansową przedsiębiorstwa. Jego nadrzędnym celem nie jest generowanie zysku, ale zapewnienie firmie środków na pokrycie bieżących kosztów działalności i regulowanie zobowiązań.

Główne przeznaczenie kredytu obrotowego:

- opłacanie faktur od dostawców i podwykonawców

- terminowa spłata zobowiązań publicznoprawnych (podatki, składki ZUS)

- zakup towarów handlowych lub surowców do produkcji

- finansowanie luki płatniczej (np. luki VAT) wynikającej z długich terminów płatności na fakturach sprzedażowych

- wypłata wynagrodzeń dla pracowników

Kredyty obrotowe najczęściej przybierają dwie formy: kredytu w rachunku bieżącym (tzw. limit odnawialny, gdzie każda wpłata na konto automatycznie spłaca zadłużenie i odnawia dostępny limit) lub kredytu ratalnego (wypłacanego jednorazowo i spłacanego w stałych ratach). Są to zazwyczaj zobowiązania krótkoterminowe (np. na 12-36 miesięcy). Wiele banków, w zależności od oceny zdolności kredytowej, może zaoferować kredyt obrotowy bez twardych zabezpieczeń.

Więcej na ten temat przeczytasz tu: Kredyt obrotowy

Kredyt inwestycyjny. Motor napędowy rozwoju Twojej firmy

Zupełnie inną funkcję pełni kredyt inwestycyjny. Jego celem jest finansowanie długoterminowych projektów i zakup środków trwałych, które mają przynieść firmie wymierny zysk i zwiększyć jej potencjał w przyszłości.

Główne przeznaczenie kredytu inwestycyjnego:

- zakup, budowa lub modernizacja nieruchomości komercyjnych (biura, hale produkcyjne, magazyny)

- zakup nowych maszyn, urządzeń lub całych linii technologicznych

- wdrożenie innowacyjnych rozwiązań lub systemów IT

- refinansowanie poniesionych nakładów inwestycyjnych

- wypłata wynagrodzeń dla pracowników

Kredyty inwestycyjne to zobowiązania długoterminowe, często zaciągane na 10, 15, a nawet 20 lat. Proces ich uzyskania jest bardziej skomplikowany niż przy kredycie obrotowym. Bank niemal zawsze wymaga szczegółowego biznesplanu, kosztorysu inwestycji oraz wniesienia wkładu własnego. Ze względu na wysokie kwoty, standardem jest również solidne zabezpieczenie, najczęściej w formie hipoteki na finansowanej nieruchomości lub zastawu rejestrowego na maszynach.

Kredyt konsolidacyjny dla firm. Jak połączyć zobowiązania?

Przedsiębiorcy zazwyczaj korzystają z wielu źródeł finansowania jednocześnie. Posiadają kilka kredytów ratalnych, limity w kontach, aktywne leasingi czy pożyczki pozabankowe.

W pewnym momencie suma miesięcznych rat staje się poważnym obciążeniem dla bieżącej płynności.

Rozwiązaniem wtedy może być kredyt konsolidacyjny dla firm. Jego celem jest restrukturyzacja zadłużenia. Bank spłaca wszystkie dotychczasowe zobowiązania firmy, łącząc je w jeden nowy kredyt. Zazwyczaj wiąże się to z wydłużeniem okresu finansowania, co pozwala na obniżenie miesięcznej raty i odzyskanie kontroli nad zarządzaniem finansami.

Sprawdź, czy kredyt konsolidacyjny dla firm jest dla Ciebie.

Specjalistyczne formy finansowania. ZUS, US i Ekologia

Oprócz standardowych kredytów firmowych, na rynku dostępne są również produkty celowe, dopasowane do bardzo specyficznych potrzeb przedsiębiorców. Jednym z takich rozwiązań, oferowanym m.in. przez Finreal, jest kredyt na spłatę zobowiązań wobec ZUS i urzędu skarbowego. To produkt dla firm, które popadły w chwilowe zaległości wobec instytucji publicznych i potrzebują szybkiego uregulowania długów.

Taki kredyt pozwala uniknąć blokady rachunków bankowych, egzekucji komorniczej oraz poprawić wiarygodność firmy wobec kontrahentów i instytucji finansowych, jednocześnie rozkładając spłatę zadłużenia na dogodne raty.

Coraz większe znaczenie zyskują także produkty proekologiczne. Jak wskazuje rządowy portal Biznes.gov.pl oraz materiały poświęcone programowi FENG, dla mikro, małych i średnich firm (MŚP), a także większych przedsiębiorstw, dostępny jest tzw. kredyt ekologiczny. Jest to specyficzny mechanizm, w którym firma zaciąga kredyt komercyjny w banku współpracującym z BGK, a następnie może uzyskać premię ekologiczną w formie dotacji, przeznaczoną na spłatę znaczącej części kapitału tego kredytu.

Środki z kredytu ekologicznego muszą zostać przeznaczone na inwestycje związane z innowacjami lub modernizacją, które realnie podnoszą efektywność energetyczną przedsiębiorstwa, np. termomodernizację, wymianę maszyn na bardziej energooszczędne czy instalacje OZE.

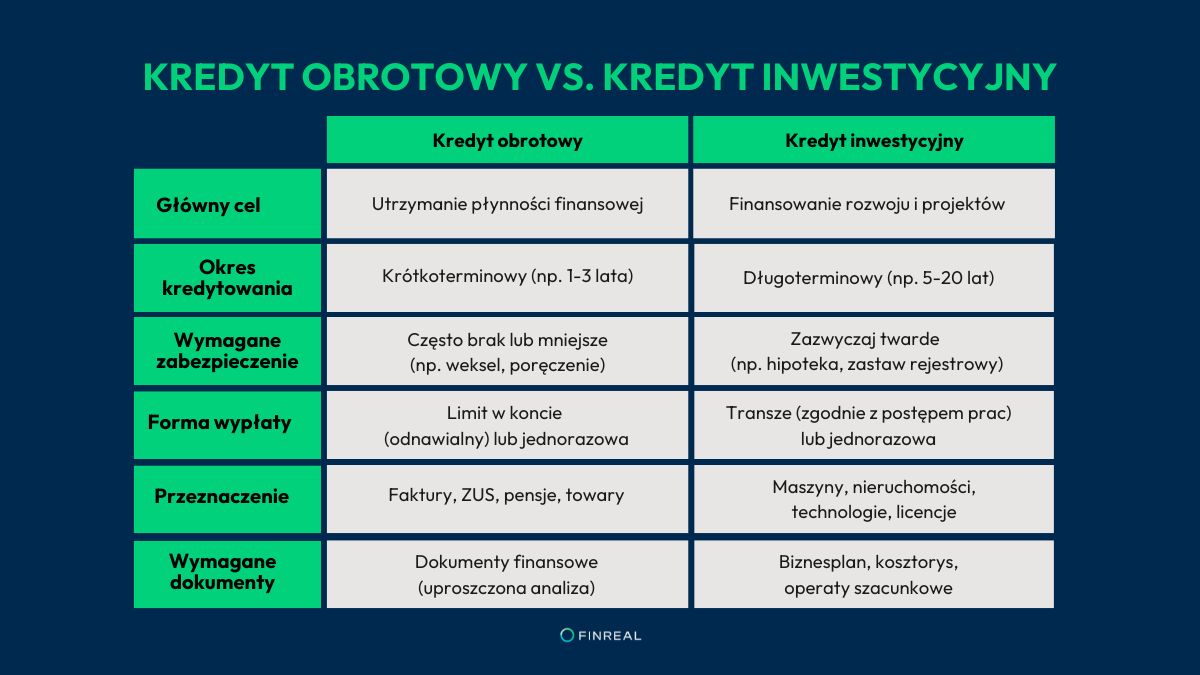

Kredyt obrotowy vs. kredyt inwestycyjny

Dla podsumowania, poniższa tabela przedstawia najważniejsze różnice między dwoma najpopularniejszymi typami kredytów firmowych, bazując na ich głównych celach i charakterystyce.

Jak bank ocenia zdolność kredytową firmy? Kluczowe kryteria analizy

Niezależnie od wybranego rodzaju kredytu, firma musi przejść przez proces weryfikacji bankowej, czyli ocenę zdolności kredytowej. Dla banku jest to narzędzie oceny ryzyka – instytucja musi mieć pewność, że przedsiębiorca będzie w stanie terminowo spłacać zaciągnięte zobowiązanie. Ten proces jest bardziej złożony niż w przypadku klientów indywidualnych i obejmuje analizę ilościową oraz jakościową.

Analiza wyników finansowych i dokumenty

- Księgę Przychodów i Rozchodów (KPiR) lub ewidencję przychodów (dla ryczałtu)

- Pełną księgowość - Bilans, Rachunek Zysków i Strat (RZiS) za ostatnie dwa lata obrotowe oraz za okres bieżący

- Deklaracje podatkowe (PIT-36/36L, CIT-8) wraz z potwierdzeniem złożenia

- Zaświadczenia o niezaleganiu z płatnościami wobec ZUS i US

Analityk nie patrzy tylko na ostateczny zysk (lub stratę). Równie ważna jest rentowność, stabilność i powtarzalność przychodów oraz przepływy pieniężne (Cash Flow). Bank chce widzieć, że firma generuje stałe, dodatnie przepływy z działalności operacyjnej, które wystarczą na pokrycie kosztów i obsługę długu.

Szczególnym wyzwaniem jest kredyt dla firm na ryczałcie. Przedsiębiorcy na ryczałcie ewidencjonowanym często mają obniżoną zdolność kredytową. Wynika to z faktu, że bank nie widzi kosztów uzyskania przychodu. W efekcie, analitycy przyjmują ustalony, niski procent przychodu jako szacowany dochód firmy (np. 20-30% przychodu). Powoduje to, że nawet firma z wysokim obrotem może nie mieć zdolności kredytowej.

W takiej sytuacji, warto skorzystać z usług eksperta, który wie, które banki stosują korzystniejsze metodologię liczenia zdolności dla ryczałtu.

Historia kredytowa. BIK, KRD i jej znaczenie

Bank dokładnie sprawdza historię kredytową firmy oraz jej właścicieli w Biurze Informacji Kredytowej (BIK) oraz Biurach Informacji Gospodarczej (jak KRD czy ERIF). Weryfikacja ta ma dwa cele.

1. Bank szuka negatywnych wpisów. Jakiekolwiek aktywne, niespłacone długi lub znaczące opóźnienia w spłatach (nawet niewielkie opóźnienia „psują obraz firmy”) mogą być podstawą do automatycznej odmowy

2. Bank szuka pozytywnej historii. Firma, która nigdy nie miała żadnych zobowiązań, jest dla banku „niewiadomą”. Natomiast przedsiębiorstwo, które brało już w przeszłości kredyty lub leasingi i spłacało je terminowo, buduje swoją wiarygodność. Pokazuje, że jest rzetelnym partnerem i potrafi zarządzać długiem

Staż działalności i forma prawna

Banki niechętnie finansują nowe podmioty. Ryzyko upadłości jest najwyższe w pierwszych dwóch latach działalności. Dlatego większość instytucji wymaga, aby firma funkcjonowała na rynku przez minimum 12 miesięcy, a dla uzyskania pełnej zdolności i dostępu do wszystkich produktów, preferowany staż to minimum 24 miesiące.

Bank weryfikuje również dane rejestrowe firmy. W przypadku jednoosobowych działalności gospodarczych (JDG) podstawą weryfikacji jest wpis w CEIDG (Centralna Ewidencja i Informacja o Działalności Gospodarczej). Dla spółek prawa handlowego (np. sp. z o.o., sp. akcyjna) analityk sprawdza dane w KRS (Krajowy Rejestr Sądowy), w tym strukturę udziałowców i sprawozdania finansowe. Stabilna struktura właścicielska i przejrzystość prawna są kluczowe.

Zabezpieczenia i wkład własny

Dobre zabezpieczenie zmniejsza ryzyko banku, co zwiększa szanse firmy na otrzymanie finansowania.

Rodzaje akceptowanych zabezpieczeń:

➡️ hipoteka na nieruchomości (prywatnej właściciela lub firmowej)

➡️ zastaw rejestrowy na maszynach, urządzeniach lub środkach transportu

➡️ cesja praw z kontraktu (jeśli kredyt finansuje konkretne zlecenie)

➡️ poręczenie (np. innej spółki, właściciela lub funduszu gwarancyjnego)

➡️ weksel in blanco

Wysokość zabezpieczenia oraz wniesienie wkładu własnego (szczególnie przy kredytach inwestycyjnych) budują zaufanie banku. Pokazują, że przedsiębiorca również ryzykuje własne środki i jest zdeterminowany, aby projekt zakończył się sukcesem. Lepsze zabezpieczenie może również wpłynąć na obniżenie oprocentowania lub prowizji.

Kredyt dla firm krok po kroku. Jak wygląda proces?

Proces pozyskania finansowania firmowego bywa skomplikowany i czasochłonny. Warto podzielić go na logiczne etapy, aby lepiej się do niego przygotować.

Analiza potrzeb i wybór rodzaju kredytu

To pierwszy krok, na którym przedsiębiorca musi precyzyjnie określić cel finansowania. Czy potrzebuje środków na bieżące wydatki (kredyt obrotowy), czy na zakup nowej maszyny (kredyt inwestycyjny)? Od tego zależy dalsza ścieżkaWstępna weryfikacja zdolności i sytuacji firmy

Zanim firma złoży oficjalne wnioski, warto dokonać wstępnej analizy (np. z pomocą eksperta Finreal). Należy sprawdzić historię w BIK, KRD, przeanalizować wyniki finansowe i upewnić się o braku zaległości w ZUS i USGromadzenie dokumentów

To najbardziej pracochłonny etap. Należy przygotować komplet dokumentów finansowych (KPiR/RZiS, Bilans, deklaracje podatkowe) oraz rejestrowych (NIP, REGON, wpis do CEIDG/KRS). W przypadku kredytu inwestycyjnego niezbędny będzie także biznesplan, kosztorys i ewentualnie operat szacunkowy nieruchomościZłożenie wniosków kredytowych

Rzadko kiedy składa się wniosek tylko do jednego banku. Każda instytucja ma inną politykę ryzyka i inaczej liczy zdolność. Zaleca się złożenie zapytań do 2-3 wybranych banków, aby móc porównać ofertyAnaliza bankowa

Po złożeniu wniosku bank rozpoczyna jego analizę. Najpierw odbywa się scoring (ocena punktowa), a następnie wniosek trafia do analityka merytorycznego, który szczegółowo bada dokumenty finansowe, historię kredytową i proponowane zabezpieczeniaDecyzja kredytowa i negocjacje warunków

Bank wydaje decyzję – pozytywną, negatywną lub pozytywną warunkową (np. pod warunkiem wniesienia dodatkowego zabezpieczenia). W przypadku decyzji pozytywnej następuje etap negocjacji ostatecznych warunków: marży, prowizji, okresu kredytowaniaPodpisanie umowy i uruchomienie środków

Po akceptacji warunków następuje podpisanie umowy kredytowej. Wymaga to szczegółowej analizy prawnej zapisów. Po spełnieniu warunków uruchomienia (np. ustanowieniu hipoteki), bank wypłaca środki – jednorazowo lub w transzach

3 najczęstsze pułapki i błędy przy wyborze kredytu firmowego

Na podstawie analizy rynku można zidentyfikować trzy główne pułapki, na które należy zwrócić szczególną uwagę.

Pułapka 1. Skupienie się tylko na niskiej racie, a nie na RRSO

Najczęstszym błędem popełnianym przez kredytobiorców jest wybieranie oferty na podstawie najniższej miesięcznej raty. Niska rata może wydawać się atrakcyjna, ale często jest wynikiem bardzo długiego okresu kredytowania, co podnosi całkowity koszt odsetkowy.

Kluczowym wskaźnikiem, który należy porównywać, jest RRSO (Rzeczywista Roczna Stopa Oprocentowania). RRSO, w przeciwieństwie do oprocentowania nominalnego, uwzględnia wszystkie koszty kredytu:

oprocentowanie nominalne (marża banku + stopa referencyjna)

prowizja za udzielenie kredytu

koszty obowiązkowych ubezpieczeń

inne opłaty związane z prowadzeniem rachunku czy obsługą kredytu

Dopiero porównanie RRSO daje realny obraz tego, która oferta jest faktycznie najtańsza.

Pułapka 2. Ukryte koszty i sprzedaż łączona (cross-selling)

Banki często kuszą „promocyjnym” oprocentowaniem, jednak niemal zawsze jest ono połączone z koniecznością zakupu dodatkowych produktów, czyli tzw. sprzedaży łączonej (cross-selling).

Przykładowo, niższa marża może być uzależniona od:

założenia i aktywnego korzystania z drogiego konta firmowego „premium”

wyrobienia i utrzymania firmowej karty kredytowej z wysoką opłatą roczną

wykupienia dodatkowego (i często drogiego) ubezpieczenia na życie lub ubezpieczenia nieruchomości w bankowym towarzystwie ubezpieczeniowym

Zdarza się, że finalny koszt tych dodatkowych usług jest wyższy niż oszczędność wynikająca z „promocyjnej” marży. Przed podpisaniem umowy należy precyzyjnie obliczyć, czy taki pakiet faktycznie się opłaca.

Pułapka 3. Brak przygotowania dokumentacji i "bufor bezpieczeństwa" banku

Proces kredytowy w firmie jest w dużej mierze procesem analitycznym. Brak przygotowania kompletnych dokumentów finansowych lub błędy w dokumentacji wydłużają proces, irytują analityka i stawiają firmę w złym świetle.

Dodatkowo, przedsiębiorcy często są zaskoczeni, że ich własne wyliczenia zdolności kredytowej różnią się od wyliczeń banku. Wynika to z faktu, że każdy bank stosuje inny „bufor bezpieczeństwa”. Banki, oceniając zdolność, zakładają scenariusze stresowe (np. wzrost stóp procentowych, spadek przychodów), co może obniżyć wyliczoną zdolność kredytową nawet o kilkadziesiąt tysięcy złotych.

Dlatego tak ważne jest porównanie ofert – różne banki stosują inne bufory i odmienne metodologie oceny, szczególnie w przypadku różnych branż czy form opodatkowania (jak wspomniany ryczałt).

Finansowanie dla firm a wsparcie rządowe. Co warto wiedzieć o Biznes.gov.pl?

Budując strategię finansowania firmy, nie można ograniczać się wyłącznie do komercyjnych kredytów bankowych. Rząd oferuje szereg programów wsparcia, o których informacje gromadzone są na autorytatywnych portalach państwowych.

Biznes.gov.pl oraz Gov.pl to główne serwisy informacyjno-usługowe dla przedsiębiorców. Można tam znaleźć nie tylko informacje o zakładaniu i prowadzeniu działalności (w tym o rejestrach CEIDG i KRS ), ale także o dostępnych formach wsparcia.

Warto śledzić te portale pod kątem:

-

Gwarancji de minimis

Programy, w których Bank Gospodarstwa Krajowego (BGK) udziela gwarancji spłaty kredytu, co ułatwia firmom (szczególnie tym z krótkim stażem lub bez twardych zabezpieczeń) uzyskanie finansowania w banku komercyjnym -

Dotacji i pożyczek unijnych

Środki na innowacje, rozwój eksportu czy cyfryzację -

Programów celowych

Takich jak wspomniany Kredyt ekologiczny z premią ekologiczną

Często kredyt komercyjny jest niezbędny, aby skorzystać z tych programów, np. jako wkład własny wymagany przy dotacji unijnej. Kompleksowy doradca finansowy powinien umieć łączyć te dwa światy, optymalizując strukturę finansowania firmy.

Dlaczego warto skorzystać ze wsparcia eksperta Finreal?

Jak pokazuje powyższa analiza, proces pozyskania kredytu dla firmy jest złożony, czasochłonny i obarczony ryzykiem popełnienia kosztownych błędów. Skorzystanie ze wsparcia doświadczonego eksperta kredytowego minimalizuje to ryzyko i maksymalizuje szanse na sukces.

W Finreal specjalizujemy się w pozyskiwaniu finansowania dla klientów firmowych. Rozumiemy, jak działają bankowe procedury analityczne i jakie „bufory bezpieczeństwa” stosują poszczególne instytucje.

Jakie są korzyści ze współpracy z Finreal?

Oszczędność czasu

Sprawdzamy zdolność kredytową firmy w wielu bankach jednocześnie. Przedsiębiorca nie musi samodzielnie gromadzić dokumentów dla każdej instytucji z osobna

Lepsze warunki

Dzięki znajomości rynku wiemy, który bank ma aktualnie najlepszą ofertę dla danej branży, formy opodatkowania (np. problematycznego ryczałtu ) czy celu kredytowego. Negocjujemy warunki w imieniu klienta

Skuteczność i wsparcie merytoryczne

Pomagamy skompletować dokumentację, unikając pułapki „braku przygotowania”. Pilotujemy wniosek na każdym etapie analizy bankowej

Dostęp do specjalistów

Nasz zespół to eksperci w swoich dziedzinach. Pomagamy przedsiębiorcom w pozyskiwaniu kapitału na jasnych zasadach. Nie zostajesz bez odpowiedzi. Jesteśmy z Tobą na każdym etapie procesu.

Szukasz kredytu firmowego lub chcesz bezpłatnie przeanalizować swoją obecną sytuację finansową? Skontaktuj się bezpośrednio z naszym ekspertem – Krystianem Krasuskim.

Telefon: +48 516 850 700

Email: krystian.krasuski@finreal.pl

Ogólny kontakt Finreal:

Telefon: 22 290 81 81

Email: kontakt@finreal.pl

Najczęściej zadawane pytania (FAQ)

Czy dostanę kredyt dla firmy bez zdolności kredytowej?

Uzyskanie kredytu bankowego bez wykazania zdolności kredytowej jest praktycznie niemożliwe. Zgodnie z regulacjami, instytucje finansowe są zobowiązane do rygorystycznego badania ryzyka kredytowego. Istnieją jednak rozwiązania alternatywne, takie jak finansowanie pozabankowe, pożyczki z gwarancjami państwowymi lub kredyty bankowe oparte niemal wyłącznie na twardym zabezpieczeniu (np. kredyt hipoteczny pod zastaw nieruchomości o dużej wartości).

Kredyt obrotowy czy inwestycyjny. Co wybrać na początek?

To zależy wyłącznie od celu, na jaki firma potrzebuje środków. Jeśli celem jest zatowarowanie, opłacenie faktur lub zapewnienie płynności – właściwy jest kredyt obrotowy. Jeśli celem jest zakup maszyny, budowa hali lub wdrożenie nowego oprogramowania, które ma służyć firmie przez lata – niezbędny jest kredyt inwestycyjny.

Czy bank udzieli kredytu firmie na ryczałcie?

Tak, ale jest to trudniejsze niż przy KPiR czy pełnej księgowości. Niektóre banki automatycznie odrzucają wnioski „ryczałtowców” lub drastycznie obniżają ich zdolność kredytową, przyjmując bardzo niski procent przychodu jako dochód. Kluczowe jest trafienie do instytucji, która stosuje korzystniejszą metodologię obliczeniową dla ryczałtu.

Jaki jest minimalny staż firmy, aby otrzymać kredyt?

Większość banków komercyjnych wymaga, aby firma prowadziła działalność nieprzerwanie przez minimum 12 miesięcy. Niektóre produkty (szczególnie wyższe kwoty kredytów inwestycyjnych) dostępne są dopiero dla firm ze stażem co najmniej 24 miesięcy. Istnieją wyjątki, np. dla przedstawicieli wolnych zawodów (lekarze, prawnicy) lub w ramach specjalnych programów rządowych.

Czym różni się RRSO od oprocentowania nominalnego?

Oprocentowanie nominalne to tylko koszt odsetek (marża banku + stopa referencyjna). RRSO (Rzeczywista Roczna Stopa Oprocentowania) to wskaźnik, który pokazuje całkowity koszt kredytu w skali roku. Uwzględnia on oprocentowanie nominalne oraz wszystkie dodatkowe koszty, takie jak prowizja za udzielenie, obowiązkowe ubezpieczenia czy opłaty za prowadzenie konta. Porównując oferty, zawsze należy patrzeć na RRSO.